Рассмотрим особенности назначения налогового вычета работающим пенсионерам, с учетом последних изменений в законодательстве.

Содержание

Имущественный вычет

При покупке квартиры пенсионерам, как и другим российским гражданам, полагается обратное начисление излишков, уплаченных по НДФЛ – имущественного налогового вычета.

Для получения такой возможности пенсионер должен удовлетворять следующим критериям:

- не пользоваться ранее правом получения вычета налогов или в случае не превышения его размера установленных ограничений;

- продавцом жилья не является близкий родственник или работодатель;

- заявитель является резидентом РФ – получил гражданство или официально проживает в пределах России не менее ста восьмидесяти суток ежегодно;

- приобретаемая жилплощадь регистрируется на пенсионера;

- сделка совершена на личные деньги, без использования социальных и дотационных выплат;

- пенсионер получает реальную зарплату или другие виды дохода, уплачивая НДФЛ. В течение года может возвращаться сумма, не превышающая удержанную в качестве налога.

У работающих пенсионеров, в отличие от завершивших трудовую деятельность, обычно не возникает проблем с выполнением последнего из перечисленных условий. Но вышедшие на заслуженный отдых теряют право получения вычета, поскольку из пенсии налоги не взимаются.

Для возврата вычета, пенсионер должен обладать налогооблагаемым доходом.

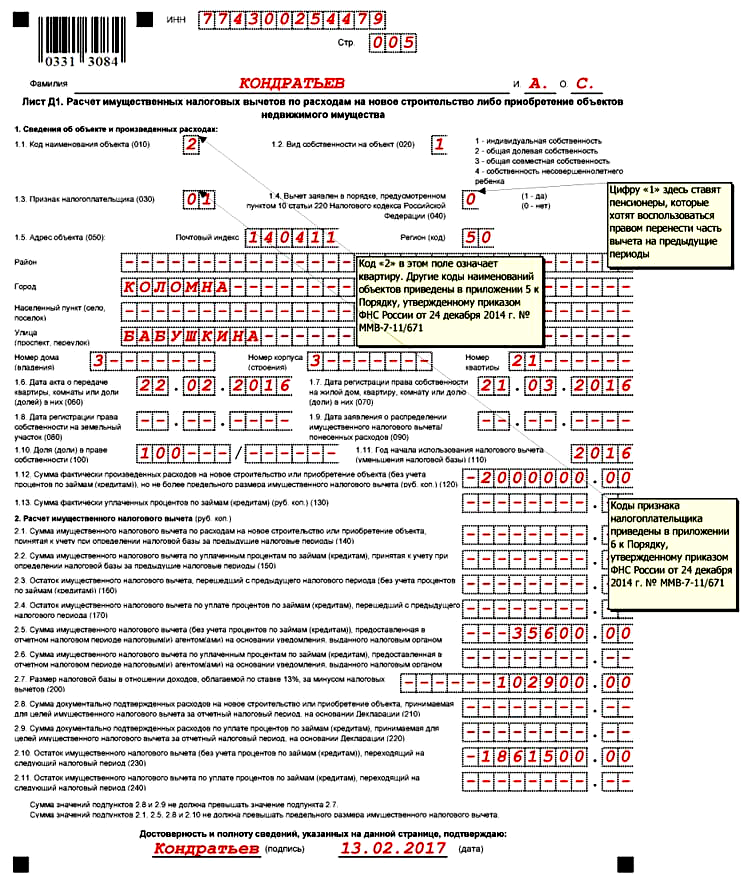

Один важный момент, указанный в п. 10 ст. 220 НК РФ, позволяет претендовать на вычет и закончившим трудиться пенсионерам, наряду с работающими, – в подсчете удержанного налога для определения возможности возврата учитываются удержания, произведенные в течение трех предыдущих лет от момента покупки.

Если первоначально возможность учета предыдущего трехлетнего периода распространялась только на пенсионеров, не имеющих другого дохода, кроме пенсии или необлагаемых налогом социальных выплат, то с 2014 года уже не играет роли факт трудоустроенности гражданина, заработавшего пенсионное пособие.

Кроме трудоустроенных пенсионеров, получающих заработную плату на предприятии, на данные выплаты могут претендовать граждане отдельных профессий:

- ИП;

- частные практикующие специалисты;

- обладатели авторских гонораров и пр.

Размер вычета за приобретенную квартиру для работающего пенсионера составляет тринадцать процентов от цены недвижимости, но не более 260 000 руб.

Уменьшение налогового бремени для работающего пенсионера возможно и в обратной ситуации – при реализации жилья:

- при продаже квартиры, владельцем которой он являлся свыше 5 лет, оплата НДФЛ не требуется. Это положение распространяется на продавших объекты недвижимости, доставшиеся в подарок или по наследству, при совершении сделки после трех лет владения жильем;

- если квартира продается ранее истечения указанных выше сроков, размер налога снижается на сумму до одного миллиона рублей;

- при определении НДФЛ важно, за какую цену продана квартира. Для подсчета вычета тринадцать процентов берется от разницы рыночной стоимости жилья и суммы сделки. Если жилплощадь продана по цене, уступающей рыночной, НДФЛ не удерживается.

При расчете НДФЛ работающий пенсионер может учесть цену покупки квартиры (комнаты, дома). Сумма налога в таком случае будет рассчитана так:

где СтНедвпродажа – продажная цена квартиры;

СтНедвпокупка – сумма, уплаченная пенсионером при покупке жилья.

Еще раз повторимся — если пенсионер реализовал жилье ниже его покупной стоимости, то НДФЛ в таком случае равен 0 (нулю).

При продаже автомашины, работающему пенсионеру возвращается до четверти миллиона рублей. А если авто принадлежало ему не более трех лет, удержание налога не предусмотрено.

Не вправе претендовать на возврат налоговой суммы следующие категории граждан:

- завершившие трудовую деятельность лица или лишившиеся работы;

- получающие заработную плату или другие материальные средства без официального оформления – когда работодатель платит наличными без соответствующей легализации;

- бизнесмены, работающие на условиях льготного налогообложения.

Если заявитель относится к перечисленным гражданам, возможность оформления возврата налогов не предусмотрена.

Вычет при покупке квартиры пенсионером в браке

Имеется еще одна лазейка, позволяющая пенсионеру претендовать на возврат вычета по НДФЛ.

Если жилье приобретается в браке, жена может оформить данную льготу на себя, с соответствующим переносом предыдущего трехлетнего периода, при условии наличия дохода, с которого удерживался подоходный налоговый сбор. Это объясняется тем, что собственность супругов при совместном приобретении считается общей.

Возврат налоговой суммы может оформляться на супругу пенсионера.

Налоговый вычет для военных пенсионеров

Для военных пенсионеров законодательством предусмотрено три разновидности возврата налогов:

- стандартная — назначается каждый месяц для чернобыльцев — три тысячи, участников боевых действий, блокадников, ветеранов ВОВ – пятьсот рублей;

- социальная – на оплату высшего и среднего специального образования ребенка, приобретение медикаментов и пр.;

- имущественная – в рамках общих оснований, распространяющихся на остальные категории налогоплательщиков.

Военные пенсионеры вправе оформить имущественный налоговый вычет при наличии документально подтвержденных оснований – договора купли-продажи, акта передачи жилплощади, регистрационных бумаг на квартиру.

Вычет налогов работающим пенсионером

Вычет оформляется посредством налоговой структуры или работодателя.

В первом случае придется посетить налоговое ведомство по окончании годового отчетного периода, вместе с остальным пакетом документов сдать отчет по выплаченным налогам 3-НДФЛ.

Пенсионеру выдается подтверждение по образцу 2-НДФЛ, излишки по налогу выплачивают в полном размере за прошедший год в четырехмесячный срок.

При оформлении вычета через предприятие, на котором трудоустроен гражданин, также потребуется визит в налоговую службу. В течение 1 месяца пенсионер получает соответствующее подтверждение и обращается с заявлением по месту работы, приложив полученные бумаги.

Деньги при таком способе оформления не возвращаются. В последующие месяцы подоходный налог в заработные платы удерживаться не будет, пока не исчерпается необходимая сумма.

Возможны альтернативные способы оформления – путем обращения в МФЦ или посредством ресурса Госуслуг.

При обращении в МФЦ взаимоотношениями с ФНС занимается данное учреждение. Если возврат оформляется через Госуслуги, потребуется предварительная регистрация и авторизация на сайте. Последующие действия включают:

- выбор необходимой операции;

- заполнение предложенной формы;

- вложение сканированной документации, заверенной цифровой подписью;

- визит в назначенную дату в государственный орган налогообложения.

При любом способе оформления на проверку поданной документации ФНС предоставляется один месяц.

Список документов для оформления вычета

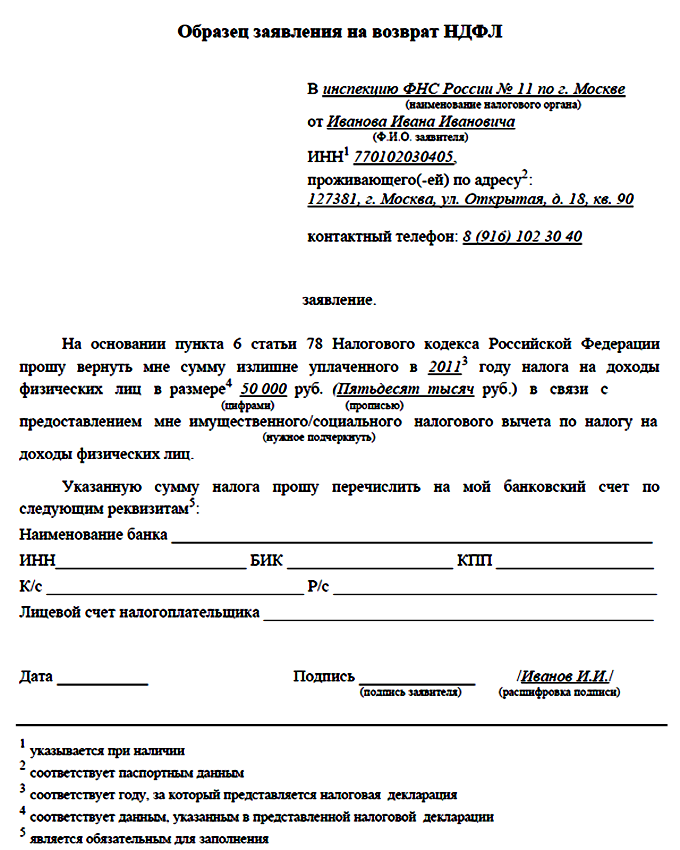

Порядок получения вычета предусматривает предоставление в налоговое ведомство следующей документации:

- налогового отчета по форме 3-НДФЛ;

- личного паспорта;

- справки о среднемесячном заработке;

- договора на приобретение жилплощади;

- акта передачи недвижимости;

- подтверждения произведенной оплаты;

- пенсионного удостоверения;

- банковских реквизитов для возврата налоговых средств.

Большинство документов из указанных в перечне предоставляются в оригинальном и ксерокопированном виде.

Вычет пенсионерам на медицинское обслуживание

Социальный вычет, предоставляемый пенсионерам за лечение, характеризуется следующими особенностями:

- возможностью оформления каждый год;

- суммой в пределах ста двадцати тысяч рублей, кроме оплаты дорогостоящих лечебных процедур. Дорогие услуги или лекарства подтверждаются соответствующей справкой и компенсируются полностью, но возвращается только до тринадцати процентов удержанных налогов;

- ограниченность размеров возврата годовым фондом уплаченных налогов, без возможности переноса по прошлым периодам.

Указанная возможность, кроме самого пенсионера, распространяется на его родных, при условии оказания медицинских услуг или приобретения медикаментов в государственном учреждении, с предоставлением соответствующего документального подтверждения.

Оформление налогового вычета для работающих пенсионеров – хорошая возможность вернуть часть средств, удержанных от сделки по продаже или приобретению квартиры, автомобиля, покупки медикаментов. Данное право позволяет, после несложной процедуры подготовки и сдачи бумаг, существенно ослабить налоговое бремя.